CO₂-Steuer oder ETS für Wärme und Verkehr?

Worüber wir eigentlich reden, wenn wir diese scheinbar akademische Frage beantworten wollen

Die aktuelle Diskussion um die CO2-Bepreisung dreht sich vor allem um die Frage, ob man diese eher mit einer Steuer oder aber mit einem Emissionshandelssystem realisieren sollte. Hierbei geht es nicht nur um die Zielgenauigkeit des Instrumentes, sondern auch darum, wie schnell und sicher es sich einführen lässt – gerade mit Blick darauf, schnelle Klimaschutzerfolge zu gewährleisten. Wir haben vielfach argumentiert, dass auf kurze Sicht nur eine CO2-orientierte Steuer – also eine Umstellung der bestehenden Steuer auf Energie auf Basis der CO2-Intensität – möglich ist. Warum das so ist, wollen wir anhand der folgenden Fragen noch einmal erklären. Betonen möchten wir zugleich, dass langfristig ein Emissionshandelssystem in allen treibhausgasintensiven Sektoren sinnvoll ist. Allerdings sollte dieses Vorhaben mit Sorgfalt umgesetzt werden – wie wir ebenfalls darlegen werden.

1. Welche Vor- und Nachteile hätte eine CO2-Steuer?

Die größten Vorteile sind die Schnelligkeit der Einführung und die gute Kontrollierbarkeit der Einnahmen und daher auch des für Klimaschutz zur Verfügung stehenden Geldes. Die bestehenden Steuern auf Energieträger lassen sich relativ leicht anhand ihrer CO2-Intensität umstellen - das geht innerhalb von drei Monaten durch schlichte Änderung der bereits existierenden Steuersätze auf Benzin, Diesel, Heizöl, Erdgas und Kohle. Bei einem Emissionshandelssystem ist man im einfachsten Fall mit zwei bis drei Jahren dabei. Das ist viel zu spät, um noch eine Wirkung für das Klimaschutzziel 2020 zu entfalten. Um das Klimaschutzziel 2030 zu erreichen, müssten im Emissionshandelssystem Anfang der 2020er-Jahre sehr knappe Emissionsmengen festgelegt werden, die dann sehr schnell zu sehr hohen CO2-Preisen führen würden. Eine CO2-Steuer ermöglicht hingegen einen sanfteren Einstieg in die CO-Bepreisung. Weil der Gesetzgeber die Höhe der Steuer festsetzt, kann er kontrollieren, wie sich die Preise für Energieträger dadurch verändern. Zudem haben sowohl er als auch die Energieverbraucherinnen und Energieverbraucher Planungssicherheit. Alle wissen, dass über die Klimaschutzförderung oder auch über einen Klimaschutzbonus gezahlt wird und können damit kalkulieren.

Der Nachteil ist, dass der Gesetzgeber abschätzen muss, welche Klimaschutzeffekte diese Art der CO2-Bepreisung auslöst. Während in einem Emissionshandelssystem die Emissionsmengen festgelegt werden und sich daraus ein Preis ergibt, ist es hier umgekehrt: Der Preis wird festgelegt und daraus ergeben sich Emissionsminderungen. Das ist aus unserer Sicht nur ein Problem für neoliberale Ökonomen, nicht aber für die Gesellschaft an sich. Denn klar ist: Deutschland muss beim Klimaschutz ernstmachen, sonst drohen Glaubwürdigkeitsverluste und auch Strafzahlungen.

2. Welche Vor- und Nachteile hätte ein Emissionshandel?

Der größte Vorteil des Emissionshandels ist seine zielgenaue Wirkung: Für jedes Jahr wird eine Emissionsmenge festgelegt, es werden entsprechende Zertifikate versteigert und nur wer ein Zertifikat hat, darf auch CO2 emittieren. Durch die immer stärkere Verknappung der Emissionsmengen steigen die Preise, so dass es attraktiv wird, in emissionsmindernde oder emissionsfreie Technologien zu investieren. Das funktioniert jedoch nur, wenn die Menge der ausgegebenen Zertifikate fix ist. Ein System mit Höchstpreisen, wie es derzeit diskutiert wird, führt bei hohem fossilen Energieverbrauch zur Ausgabe von mehr Zertifikaten und damit zwangsläufig zu höheren Emissionen. Das heißt, die zielgenaue Wirkung des Emissionshandels geht hier wieder verloren. Ein solches System wäre in seiner Wirkung schon wieder näher an einer Steuer, allerdings mit den Nachteilen einer sehr komplexen Administration und seiner langwierigen Einführung (siehe nächste Frage). Zudem ist juristisch umstritten, ob ein Höchstpreis in einem Emissionshandelssystem verfassungsrechtlich zulässig ist.

3. Die Einführung eines Emissionshandels würde sehr lange dauern. Warum ist das so?

Es würde selbst im einfachsten Fall zwei bis drei Jahren bis zur Einführung dauern. Ein Konzept, das kompatibel zum bestehenden europäischen Emissionshandel EU-ETS ist, benötigt mindestens drei bis vier Jahre. Damit ist der Emissionshandel im Wärme- und Verkehrssektor als kurzfristige Klimaschutzmaßnahme bis 2020 unbrauchbar. Wertvolle Zeit würde ungenutzt verstreichen; spätere Anstrengungen, die Emissionen zu senken müssten umso größer ausfallen. Da spätestens im September 2021 Bundestagswahlen anstehen, durch die alle Gesetzesvorhaben verzögert werden, ist ein Inkrafttreten des neuen ETS-Systems kaum vor 2023 möglich.

Die langen Umsetzungszeiträume eines ETS für Wärme und Verkehr ergeben sich aus einer Reihe von Faktoren. So müssen zum einen in vielen Bereichen neue Regelungen gesetzlich und untergesetzlich geschaffen werden. Will Deutschland etwa seine Sektoren Verkehr und Wärme im Alleingang in den EU-Emissionshandel einbeziehen, so müssten unter anderem relevante EU-Regelungen geändert werden – umfangreiche Verhandlungen mit der EU-Kommission und den EU-Mitgliedstaaten wären die Folge. Diese Option würde deshalb sogar mit fünf Jahren veranschlagt werden.

Zum anderen benötigen der Aufbau der Infrastruktur und einer Datenbasis Zeit: Um zu ermitteln, wie viele Zertifikate jährlich ausgestellt und auktioniert werden können, muss zunächst der Bedarf bei den ETS-Verpflichteten ermittelt werden. Die Ausgabe der Zertifikate würde dann über eine Auktionsplattform erfolgen, deren Einrichtung europaweit ausgeschrieben werden müsste. Auch das würde zwölf Monate dauern.

Auf tausende von Unternehmen kämen ebenfalls neue Aufgaben zu: Sie müssten ein Überwachungs- und Abrechnungsregime für ihre CO2-Emissionen einrichten. Wie schon 2005 bei der Einführung des EU-ETS, ist auch hier mit einer Klagewelle der Betroffenen zu rechnen. Zudem müssten eine Doppelregulierung mit dem bestehenden Emissionshandelssystem der EU durch aufwändige Regelungen vermieden und eine Lösung für die bisher nicht vom EU-ETS erfassten Teile der Industrie gefunden werden.

4. Wer müsste bei einem Emissionshandel im Verkehrs- und Gebäudesektor die Zertifikate erwerben?

Im europäischen Emissionshandel (EU-ETS) muss der Emittent selbst die Zertifikate erwerben und bezahlen, also das Kraftwerk oder die Zementfabrik. An der Quelle setzt auch das Monitoring der Emissionen an, um sicherzustellen, dass für jede Tonne CO2, die in die Atmosphäre entlassen wird, auch ein Zertifikat gelöscht wird. Dieser Mechanismus ist privaten und kleineren gewerblichen oder industriellen Verbraucherinnen und Verbrauchern nicht zuzumuten, ganz zu schweigen von den nötigen Kontrollmechanismen. Deshalb müsste ein Emissionshandel im Wärme- und Verkehrssektor eine Ebene höher ansetzen. Das können entweder die Inverkehrbringer sein – beispielsweise Raffinerien oder Gasimporteure – oder aber die Letztlieferanten, etwa Heizölhändler oder Gasversorger. So oder so würden einige tausend Unternehmen neu zertifikatspflichtig. Sie müssten erfasst und auch überwacht werden. Zudem unterliegen einige von ihnen bereits heute dem EU-ETS, so dass auch Abgrenzungsfragen zu diesem System zu klären sind - schließlich soll für eine Tonne CO2 ja nur ein Zertifikat erworben werden und nicht etwa zwei, weil es zu einer fehlerhaften Doppelzählung gekommen ist. Das heißt aber auch: Die Unternehmen werden Zertifikatehandelsabteilungen aufbauen müssen (was übrigens auch ein Grund dafür ist, dass ein ETS für Wärme und Verkehr nicht über Nacht eingeführt werden kann).

Detailliert werden die Optionen und ihre jeweiligen Anforderungen in der Studie „Ein Emissionshandelssystem für die nicht vom EU ETS erfassten Bereiche“, ab Seite 19 beschrieben.

5. Wie hoch müsste der Preis für eine Tonne CO2 sein?

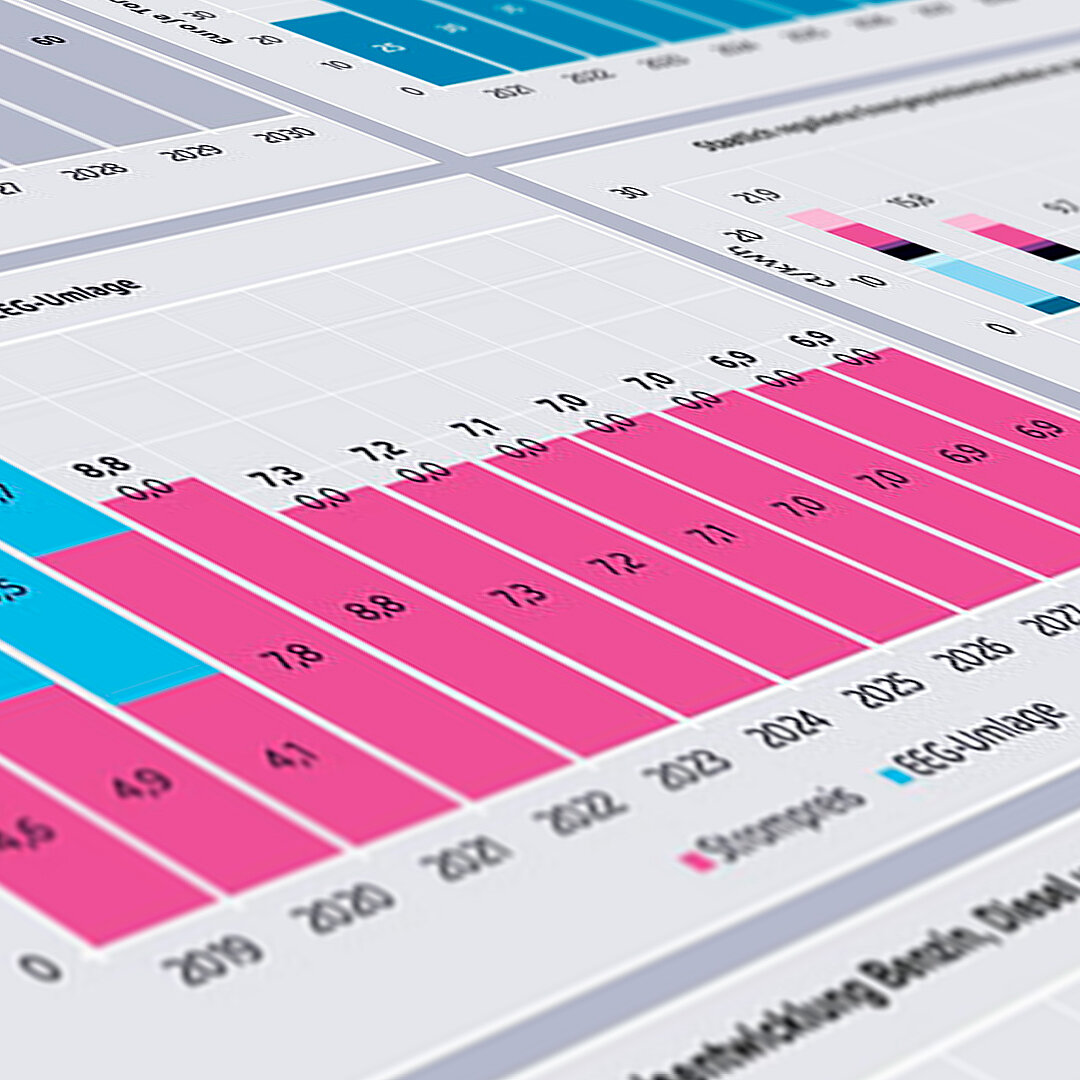

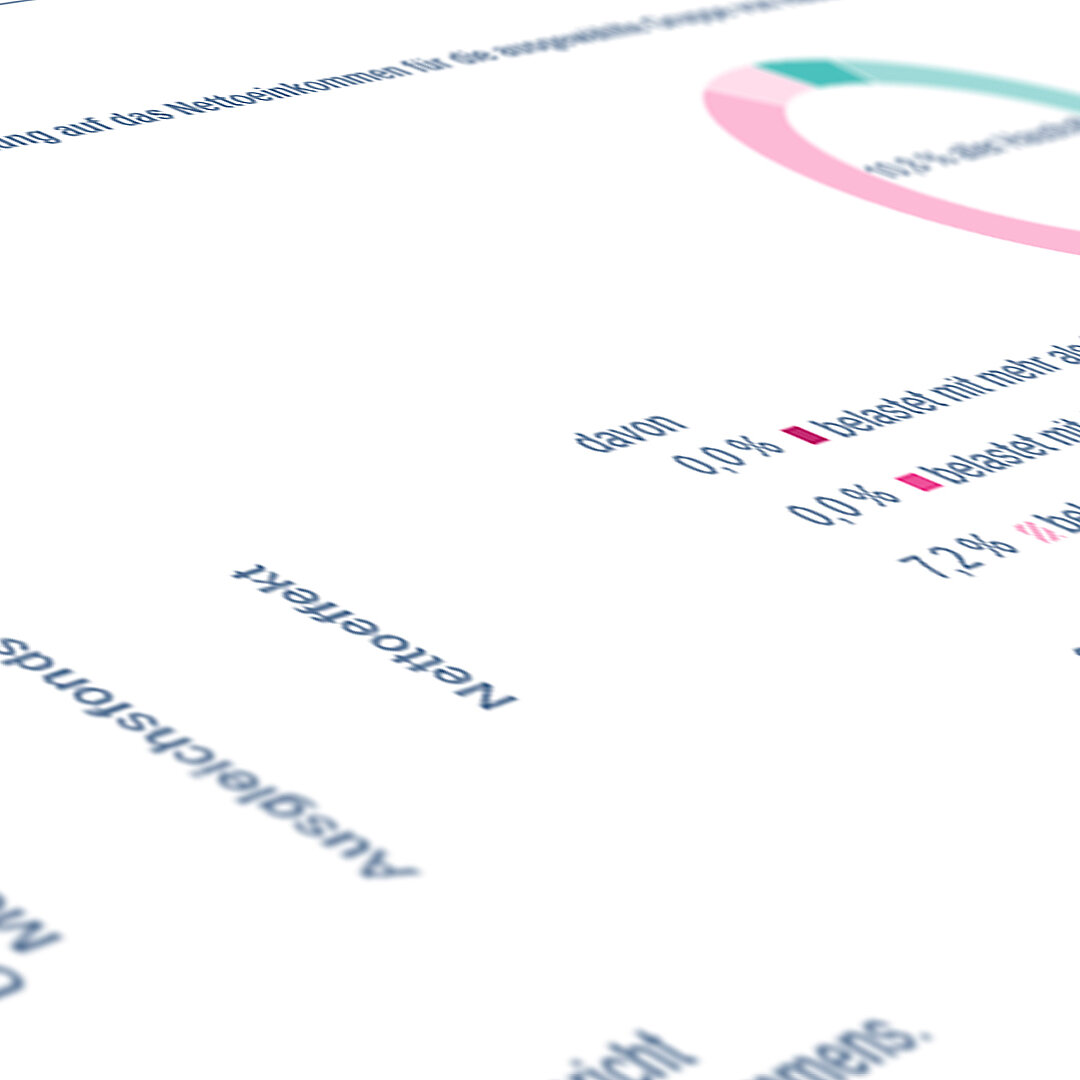

Wir schlagen vor, die Energiesteuern um einen CO2-Aufschlag von 50 Euro/Tonne CO2 auf Benzin, Diesel, Heizöl, Erdgas zu ergänzen. Kohle, Öl und Gas, die außerhalb des ETS zur Strom- und Wärmeproduktion eingesetzt werden, erhalten einen CO2-Aufschlag in Höhe des ETS-Zertifikatepreises. Die Einnahmen werden in unserem Vorschlag komplett rückverteilt durch eine Stromsteuersenkung, eine jährliche Pro-Kopf-Klimaprämie in Höhe von 100 Euro, Härtefallfonds und Klimasofortprogramme. Sollte in den Nicht-ETS-Sektoren das europarechtlich verbindliche jährliche Emissionsbudget nicht eingehalten werden, so steigt der CO2-Aufschlag um 10 bis 15 Euro. Die Pro-Kopf-Klimaprämie wird entsprechend erhöht.

6. Ist der Emissionshandel oder die Steuer besser geeignet für die Wärme- und Verkehrswende?

Aufgrund des hohen Investitionsbedarf bei Wärme und Verkehr und dem häufigen Wunsch nach längerfristiger Planbarkeit, ist es wichtig, bereits jetzt die Schritte zur Erreichung der Klimaziele in diesen beiden Sektoren zu gehen, damit später nicht größere Sprünge gemacht werden müssen, die dann abruptere Veränderungen bedeuten würden. Entscheidend für die Wirtschaftlichkeit klimaschonender Investitionen ist, dass klimaschonende Energie günstiger wird als klimaschädigende Energie. Dazu kann ein CO2-Preis auf Energieträger gleichermaßen beitragen, unabhängig davon, ob er als Steuer oder über einen Emissionshandel kommt. Weil die Kosten, um CO2 zu vermeiden, bei der Wärme jedoch häufig niedriger sind als im Verkehr, würde ein einheitlicher CO2-Preis zunächst mehr bei der Wärmewende helfen als bei der Verkehrswende. Denn erst mit höheren CO2-Preisen von weit über 100 Euro je Tonne werden CO2-Vermeidungsmaßnahmen im Verkehr zunehmend wirtschaftlich.

Unabhängig von der Wahl des Instrumentes ist bei der Ausgestaltung der CO2-Bepreisung also wichtig zu beachten, ob der CO2-Preis zum Ziel hat

- die CO2-Emissionen so günstig wie möglich zu reduzieren – egal ob bei Gebäudewärme oder Verkehr – oder ob

- der CO2-Preis helfen soll, die notwendigen Investitionen bei Gebäudewärme und auch im Verkehr wirtschaftlicher zu machen, um bereits frühzeitig die Wärmewende und die Verkehrswende einzuleiten.

Im Fall a) wäre ein einheitlicher CO2-Preis über beide Sektoren effizienter, im Fall b) wären unterschiedlich hohe CO2-Preise bei Wärme und Verkehr sachgerechter. Beim Emissionshandel müssen im Fall b) unterschiedliche Emissionsgrenzen für Wärme und Verkehr festgelegt werden, bei der Steuer kann der Gesetzgeber direkt über die Höhe der jeweiligen indirekt in den Energiesteuern vorgesehenen CO2-Preise entscheiden.

7. Lässt sich ein CO2-Preis als Steuer oder als Emissionshandel am besten international mit anderen Staaten koordinieren?

Aufgrund fehlender politischer Mehrheiten in anderen Staaten wird die Einführung der CO2-Bepreisung in Deutschland wohl zunächst rein national erfolgen. Denn viele Staaten warten erst ab, wie sich Deutschland als Industrienation zum Klimaschutz stellt und machen unter anderem davon die Umsetzung eigener oder gemeinsamer Klimaschutzmaßnahmen abhängig. Auch deshalb sollte Deutschland die für die Zielerreichung notwendigen Klimaschutzmaßnahmen zügig umsetzen. Doch auch, wenn Deutschland die CO2-Bepreisung zunächst nur auf nationaler Ebene einführen sollte, lassen sich sowohl die Emissionshandels- als auch die Steuerlösung mit anderen EU-Mitgliedsstaaten oder auch international harmonisieren. Um Emissionshandelssysteme über die Grenzen hinweg miteinander zu verbinden, können im einfachen Fall Emissionszertifikate im jeweils anderen Emissionshandelssystem zum Handel anerkannt werden. Die Preise für Emissionszertifikate in den Handelssystemen nähern sich dann – gegebenenfalls innerhalb von zusätzlich gesetzten Mengenbeschränkungen – an. Noch weiter lassen sich die Emissionshandelssysteme vereinheitlichen, wenn CO2-Emissionsgrenzen gemeinsam gesetzt werden und der Handel von Emissionszertifikaten übergreifend erfolgt.

Bei der Steuer legen viele Staaten Wert auf ihre Souveränität, die Höhe der (Energie-)Steuersätze selbst festlegen zu können. Um dieses Prinzip beizubehalten und dennoch die CO2-Bepreisung zu vereinheitlichen, könnten sich die teilnehmenden Staaten auf einen CO2-Preispfad mit Startpreis (beispielsweise 50 Euro je Tonne) und jährlichem Anstieg des CO2-Preises (beispielsweise 10 bis 15 Euro je Tonne und Jahr) verständigen. Dieser CO2-Preis wird dann mit den jeweiligen Emissionen, die Benzin, Diesel, Kohle, Heizöl und Erdgas bei ihrer Verbrennung verursachen, auf die Energieträgerpreise umgerechnet. Um diese Beträge werden dann jeweils die nationalen Energiesteuersätze erhöht. So blieben die unterschiedlichen Niveaus der Energieträgerpreise in den Mitgliedsstaaten erhalten, die jährliche Veränderung der Steuersätze wäre jedoch bei den teilnehmenden Staaten vereinheitlicht und Probleme an den Grenzen wie unterschiedliche Wettbewerbsniveaus oder Tanktourismus könnten vermieden werden.

Bleiben Sie auf dem Laufenden

Neuigkeiten auf der Website? Erhalten Sie regelmäßige Informationen über unseren Newsletter.